こんにちは♪

右緒蓮芭 府越斗です。

iDeCoとNISA(旧)で資産運用を開始してから8年が経過しました。

この8年の振り返りと、今後の運用について考えてみます。

旧NISAとiDeCoでスタート

インデックス投資

2017年、書店でたまたま手に取った、お金に関する一冊の本、『3,000円投資生活』を参考に、旧NISAとiDeCoで、とりあえずお試しに…くらいの気持ちでインデックス投資を開始しました。

一発勝負とか一獲千金とは程遠い、THE無難なスタイルのインデックス投資。

毎日まったり過ごしたい派のワタシとしては、手間がかからず、ほったらかしでもOKなスタイルは、とっかかりに最適でした。

それから8年もの間、インデックス投資を継続できているということは、自分に合っているんだろうと思います。

ただ、メインの買い付け商品は、

「株式型の投資信託+債券型の投資信託」

↓

「株式型の投資信託+株式型のETF」

と変化。

その後上記に高配当ETFを加えて現在に至っております。

インデックス以外

個別株

「コア・サテライト戦略」という投資手法があります。コアの部分にインデックスファンドを据えて、サテライト部分に個別株などを充てる投資手法です。

インデックスで無難に運用して、個別株でアクティブ運用にもチャレンジすると。

確かにその手法も一理あるのかも…と思う一方で、

「売買手数料を稼ぎたい金融機関が言い出したのでは…?」

と、思う部分もあります笑

とは言え、ちょっとチャレンジしてみようかなぁ…という気持ちもあり、

身近なところで「ヤマダ電機」を買ってみたり、「小型株運用」の本を読んで小型株を買ってみたりしましたが、現在は、「キヤノン」1名柄を1単元保有するのみとなりました。

IPO

IPOも個別株投資です。

以前はIPOのサイトを参考に、前評判の良さそうな案件に申し込んでいました。

いくらか儲けはありましたが、最近は以前ほど値上がりが見込める案件が少なくなり、また申し込んでも落選ばかりで、足が遠のいています笑

FX

このブログ開始と同時に始めてみましたが、辞めてから数年が経過しました。

個別株投資でも言えることですが、「損切りありき」というのがワタシには合わないのかな、と…

運用状況

暴落を経験して

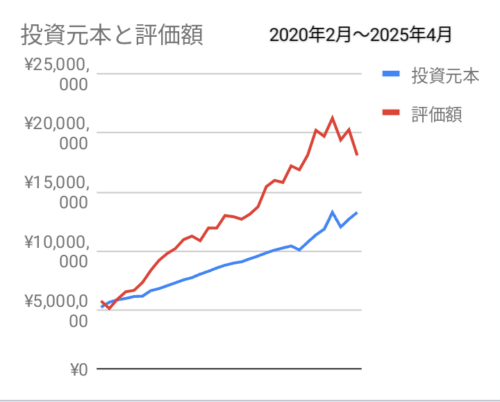

8年間で大きめな暴落は、2020年2月からのコロナショック、2025年4月からのトランプショックと、2つありました。

金融危機は、およそ10年ごとにやって来ると言われますが、そう考えた場合、このペースってどうなんでしょうね?

まぁ相場はナマモノなので、そうキッチリ10年毎に訪れるわけでもないのでしょうが、何れにせよ「リスク資産」と「無リスク資産」の割合くらいは、気を付けておこうと思っています。

NISA・iDeCo改正を経て

2024年から新NISAへ改正されました。同年末にはiDeCoも改正され、掛け金上限がアップしました。

ただそれと同時に、受け取り方法についても見直しがあり、これに関して巷では「改悪なのでは…」との声もあります。

お国の制度改正って、メリットとデメリットが混在してる、みたいな話もあるんですよね…。

コロナ禍以降の資産推移

当ブログで2ヶ月おきに運用状況、資産推移を書いていますが、記録を取り始めたコロナ禍以降の資産推移は以下の通りです。

記録を取り始めた直後のコロナショックで、元本割れ…

それから5年後、評価額がようやく2,000万円を超えたと思ったら、トランプショック…

まぁ、どんな時もあります。

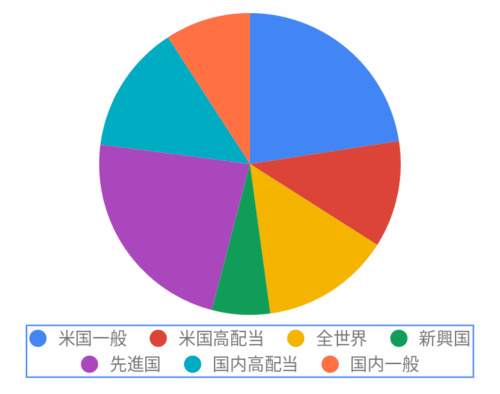

地域別運用状況

・米国一般:22.56% … 1557、VTIなどの標準的なETF

・米国高配当:11.44% … SPYD、VYM、HDVなど

・全世界株式:13.84% … VT、オルカンなど

・新興国株式:6.22% … VWO、eMAXIS Slim新興国株式インデックスなど

・先進国株式:22.99% … DCニッセイ外国株式インデックス、eMAXIS Slim先進国株式インデックスなど

・国内高配当:13.80% … 1489(日経高配当50種)、1651(TOPIX高配当40種)、1488(Jリート)

・国内一般:9.15% … 1348(MAXISトピックスETF)、1320(日経225ETF)など

現在保有する唯一の個別株、「キヤノン」(100株)、計上し忘れちゃいました(^_^;)

ちなみに全世界株式も先進国株式も、中身の6割方は米国株式です。

まぁ程良く分散されてると思います。

全体の34%くらいが、高配当ETFでした。

今後の運用

この8年でコロナショック、トランプショック、その他の下落を経験しました。この先も投資を継続していけば、暴落局面はあるでしょう。

それを踏まえた上で、リスク管理をどうするのか?

自分なりの対策としては、

ざっくり、

株式:預貯金 = 1:1

みたいな。

若い人やアクティブ勢では、フルインベスト割合が多いかもですが、アラフィフ且つまったり系なワタシとしては、まぁこのくらいがベターかなぁ…って感じです。

買ったら忘れる。バイ・アンド・ホールドです。

リスク管理的に、①はともかく、②はどうなのよ?ってツッコまれそうな気もしますが、暴落局面で狼狽売りする人は結構いるみたいですからね。いわゆる損切りです。

株式、仮想通貨、FX。利ざやで儲けようとする場合、損害額を抑える為に「損切り」する人は少なくないようです。

大きな勝利を手に入れる為には、多少の犠牲はやむを得ないという事かも知れませんが…

ワタシの場合は「バイ・アンド・ホールド」が合ってるかなぁ…って感じです。

ほったらかしOKで楽チンなので笑

そう考えると、個別株よりは、メンテ不要、ほったらかし上等なインデックスファンドを、これまで通り坦々と買い増していけば良いのかなと思っています。

個別株には興味なしですか?

…そういうわけでも無いんですけどね。何か楽しそうだしw

ではまた♪

ブログランキング参加中です。応援クリックお願いしますニャ☆